Veniamo ad oggi: il termine “trilemma” oggi si legge un po’ dovunque. A titolo di esempio, e quindi a campione, noi di Recce’d abbiamo scelto tra i tantissimi un recente articolo di Nouriel Roubini.

Abbiamo già scritto in passato a proposito delle molte cose che ci dividono da Roubini: non tutte le cose che questo Autore scrive sono da noi condivise, ma è soprattutto la nostra professione di gestori di portafogli modello che ci impedisce di assumere atteggiamenti massimalistici, che qualcuno definisce “catastrofistici”, e ci impedisce si farne una professione.

Ciò che per noi conta non sono le parole dette, bensì i risultati dei portafogli modello: per questo, noi non possiamo assumere, mai, tono “apocalittici” e molto generici, e dobbiamo invece essere più specifici, più dettagliati, più concreti, e sempre legati alla realtà. Noi non possiamo permetterci di essere “ottimisti” oppure “pessimisti”: è un lusso che lasciamo agli altri.

Tutto ciò premesso, resta vero però che molte delle considerazioni fatte da Roubini, nel corso degli anni, hanno anticipato in modo corretto l’evoluzione della realtà intorno a noi: su molte cose, lui Roubini aveva ragione, e chi andava contro Roubini aveva torto. Questo, deve essere riconosciuto.

E per questo, noi di Recce’d vi suggeriamo di leggere che cosa ha scritto la settimana scorsa Roubini sul tema del trilemma.

30 marzo 2023

Nouriel Roubini

Di fronte a un'inflazione elevata e persistente, a rischi di recessione e ora a un'incombente crisi di insolvenza nel settore finanziario, le banche centrali come la Federal Reserve statunitense si trovano di fronte a un trilemma. Incapaci di combattere l'inflazione e di fornire contemporaneamente un sostegno alla liquidità, l'unica soluzione è una grave recessione - e quindi una più ampia crisi del debito.

NEW YORK - Nel gennaio 2022, quando i rendimenti dei Treasury decennali statunitensi erano ancora all'incirca dell'1% e quelli dei Bund tedeschi del -0,5%, avevo avvertito che l'inflazione sarebbe stata negativa sia per le azioni che per le obbligazioni. Un'inflazione più elevata avrebbe portato a un aumento dei rendimenti obbligazionari, che a sua volta avrebbe danneggiato i titoli azionari in quanto il fattore di sconto per i dividendi sarebbe aumentato. Ma, allo stesso tempo, un aumento dei rendimenti delle obbligazioni "sicure" comporterebbe un calo del loro prezzo, a causa della relazione inversa tra rendimenti e prezzi delle obbligazioni.

Questo principio di base, noto come "rischio di duration", sembra essere sfuggito a molti banchieri, investitori a reddito fisso e autorità di regolamentazione bancaria. Poiché l'aumento dell'inflazione nel 2022 ha portato a un aumento dei rendimenti obbligazionari, i Treasury decennali hanno perso più valore (-20%) rispetto all'S&P 500 (-15%), e chiunque avesse attività a reddito fisso a lunga scadenza denominate in dollari o in euro si è ritrovato con le mani in mano. Le conseguenze per questi investitori sono state gravi. Alla fine del 2022, le perdite non realizzate delle banche statunitensi sui titoli avevano raggiunto i 620 miliardi di dollari, circa il 28% del loro capitale totale (2.200 miliardi di dollari). A peggiorare la situazione, l'aumento dei tassi di interesse ha ridotto il valore di mercato anche delle altre attività delle banche. Se fate un prestito bancario decennale quando i tassi d'interesse a lungo termine sono all'1%, e poi questi tassi salgono al 3,5%, il valore reale di quel prestito (quello che qualcun altro sul mercato vi pagherebbe) scenderà. Tenendo conto di ciò, le perdite non realizzate delle banche statunitensi ammontano in realtà a 1,75 trilioni di dollari, pari all'80% del loro capitale. La natura "non realizzata" di queste perdite è solo un artefatto dell'attuale regime normativo, che consente alle banche di valutare titoli e prestiti al loro valore nominale piuttosto che al loro reale valore di mercato. In realtà, a giudicare dalla qualità del loro capitale, la maggior parte delle banche statunitensi è tecnicamente vicina all'insolvenza, e centinaia sono già completamente insolventi.

Certo, l'aumento dell'inflazione riduce il valore reale delle passività delle banche (depositi) aumentando la loro "franchigia di deposito", un'attività che non figura nel loro bilancio. Poiché le banche pagano ancora quasi lo 0% sulla maggior parte dei loro depositi, anche se i tassi overnight sono saliti al 4% o più, il valore di questa attività aumenta quando i tassi di interesse sono più alti. Secondo alcune stime, infatti, l'aumento dei tassi di interesse ha aumentato il valore totale dei depositi delle banche statunitensi di circa 1,75 trilioni di dollari. Ma questo asset esiste solo se i depositi rimangono nelle banche quando i tassi aumentano, e ora sappiamo dalla Silicon Valley Bank e dall'esperienza di altre banche regionali statunitensi che tale fedeltà è tutt'altro che assicurata.

Se i depositanti fuggono, la franchigia sui depositi evapora e le perdite non realizzate sui titoli si realizzano quando le banche li vendono per soddisfare le richieste di prelievo. Il fallimento diventa quindi inevitabile. Inoltre, l'argomentazione della "franchigia di deposito" presuppone che la maggior parte dei depositanti sia stupida e tenga i propri soldi in conti che fruttano quasi lo 0% di interessi, quando potrebbero guadagnare il 4% o più in fondi del mercato monetario totalmente sicuri che investono in Treasuries a breve termine. Ma, ancora una volta, sappiamo che i depositanti non sono così compiacenti. L'attuale e apparentemente persistente fuga dei depositi non assicurati - e persino di quelli assicurati - è probabilmente guidata tanto dalla ricerca di rendimenti più elevati quanto dalle preoccupazioni per la sicurezza dei loro depositi.

In breve, dopo essere stato un fattore nullo negli ultimi 15 anni, da quando i tassi d'interesse a breve termine sono scesi quasi a zero in seguito alla crisi finanziaria globale del 2008, la sensibilità ai tassi d'interesse dei depositi è tornata in primo piano. Le banche hanno assunto un rischio di duration altamente prevedibile perché volevano ingrassare i loro margini di interesse netti. Hanno approfittato del fatto che, mentre gli oneri patrimoniali sui titoli di Stato e sui titoli garantiti da ipoteca erano pari a zero, le perdite su tali attività non dovevano essere valutate al mercato. Come se non bastasse, le autorità di regolamentazione non hanno nemmeno sottoposto le banche a stress test per vedere come si sarebbero comportate in uno scenario di forte aumento dei tassi di interesse. Ora che questo castello di carte sta crollando, la contrazione del credito causata dall'attuale stress bancario creerà un atterraggio più difficile per l'economia reale, a causa del ruolo chiave che le banche regionali svolgono nel finanziamento delle piccole e medie imprese e delle famiglie.

Le banche centrali si trovano quindi di fronte non solo a un dilemma, ma a un trilemma. A causa dei recenti shock negativi sull'offerta aggregata - come la pandemia e la guerra in Ucraina - il raggiungimento della stabilità dei prezzi attraverso l'aumento dei tassi di interesse era destinato ad aumentare il rischio di un atterraggio duro (recessione e aumento della disoccupazione). Ma, come sostengo da oltre un anno, questo difficile compromesso presenta anche il rischio aggiuntivo di una grave instabilità finanziaria. I mutuatari si trovano ad affrontare tassi in aumento - e quindi costi di capitale molto più elevati - per i nuovi prestiti e per le passività esistenti che sono giunte a scadenza e devono essere rinnovate. Ma l'aumento dei tassi a lungo termine sta anche portando a massicce perdite per i creditori che detengono attività a lunga scadenza. Di conseguenza, l'economia sta cadendo in una "trappola del debito", con alti deficit e debiti pubblici che causano una "dominanza fiscale" sulla politica monetaria e alti debiti privati che causano una "dominanza finanziaria" sulle autorità monetarie e di regolamentazione. Come ho avvertito da tempo, le banche centrali che si trovano ad affrontare questo trilemma probabilmente si tireranno indietro (riducendo la normalizzazione della politica monetaria) per evitare un tracollo economico e finanziario che si auto-rinforza, e si creeranno le premesse per un de-ancoraggio delle aspettative di inflazione nel tempo.

Le banche centrali non devono illudersi di poter raggiungere la stabilità finanziaria e dei prezzi attraverso una sorta di principio di separazione (alzare i tassi per combattere l'inflazione e utilizzare il sostegno alla liquidità per mantenere la stabilità finanziaria). In una trappola del debito, l'aumento dei tassi alimenterà crisi sistemiche del debito che il sostegno alla liquidità non sarà sufficiente a risolvere. Inoltre, le banche centrali non devono presumere che la prossima contrazione del credito ucciderà l'inflazione frenando la domanda aggregata.

Dopo tutto, gli shock negativi dell'offerta aggregata persistono e i mercati del lavoro rimangono troppo rigidi. Una grave recessione è l'unica cosa che può temperare l'inflazione dei prezzi e dei salari, ma renderà più grave la crisi del debito, che a sua volta alimenterà una recessione economica ancora più profonda. Poiché il sostegno alla liquidità non può impedire questo circolo vizioso sistemico, tutti dovrebbero prepararsi all'imminente crisi stagflazionistica del debito.

L’articolo che avete appena letto, a nostro giudizio, offre al lettore spunti molto utili, proprio per interpretare nel modo corretto l’attualità del mese di marzo e della prima settimana di aprile 2023 dei mercati finanziari.

Si leggono e si ascoltano, ancora oggi, ed anche oggi, ed un’altra volta, rappresentazioni semplificate, e intenzionalmente semplicistiche, dei fatti. Nel marzo 2023 ne abbiamo ripetutamente ascoltata una che dice:

la crisi delle banche rallenterà il credito e questo rallenterà l’inflazione, e questo rallenterà i rialzi dei tassi ufficiali di interesse.

A questa se ne associa poi una seconda, che dura già da qualche mese, e che dice:

sta per arrivare una recessione, e questo rallenterà l’economia e questo rallenterà i rialzi dei tassi.

Il solo scopo di queste narrative, è quello di convincere il pubblico dei risparmiatori che:

prima o poi i tassi caleranno, e siccome la colpa è tutta ed unicamente da attribuire agli aumenti dei tassi, allora non ci sono problemi nel vostro futuro, e tutto si risolverà da sé.

A fronte di queste rappresentazioni, molto semplificate e quindi dannose, per chi segue in modo superficiale le vicende dell’economia e dei mercati finanziari, noi di Recce’d siamo qui per fornire ai lettori un quotidiano punto di riferimento di maggiore qualità e di maggiore utilità pratica.

Oggi, ad esempio, richiamiamo come già detto la vostra attenzione sul tema del “trilemma” e delle sue implicazioni. Lo facciamo anche facendovi leggere contributi esterni, e di seguito trovate un articolo di Mohamed El Erian, che a distanza di sei mesi dal precedente articolo che avete letto più sopra, è ritornato sul tema.

Molti commentatori si sono affrettati a sostenere che la politica della Federal Reserve si trova ora in un mondo nuovo dopo l'improvviso fallimento di tre banche statunitensi e il dispiegamento di "misure bazooka" per salvaguardare il sistema finanziario.

In realtà, questi sviluppi rappresentano l'amplificazione di una situazione che si protrae da più tempo. Hanno messo la Fed in una situazione politica ancora più difficile e rendono particolarmente importante la decisione di questa settimana sui tassi d'interesse statunitensi.

I fallimenti della Silicon Valley Bank, della Signature Bank e della Silvergate sono il riflesso di una cattiva gestione in ciascuna delle tre società e di errori di vigilanza. Hanno costretto la Fed, il Dipartimento di Giustizia e la Securities and Exchange Commission ad avviare indagini. La Fed prenderà in considerazione anche un rafforzamento della regolamentazione per le banche di medie dimensioni. Ma questa è solo una parte della storia.

I fallimenti sono stati anche il riflesso di una cattiva gestione del regime dei tassi d'interesse del Paese. Dopo aver lasciato che le condizioni finanziarie fossero troppo allentate per troppo tempo, la Fed ha frenato solo dopo una prolungata e dannosa errata definizione dell'inflazione come transitoria.

Non dovrebbe sorprendere che ciò abbia colto di sorpresa alcune istituzioni e che ora vi sia il rischio di un inasprimento generalizzato degli standard di prestito. Questo nonostante il fatto che, dopo il crollo della SVB, la Fed si sia affrettata ad aprire un'interessante finestra di finanziamento che consente alle banche di ottenere liquidità alla pari a fronte di titoli di alta qualità che valgono meno sul mercato aperto.

La Fed si trova di fronte a un trilemma sempre più pressante: come ridurre l'inflazione, mantenere la stabilità finanziaria e minimizzare i danni alla crescita e all'occupazione. Con le preoccupazioni per la stabilità finanziaria apparentemente in contrasto con la necessità di inasprire la politica monetaria per ridurre l'inflazione elevata, la situazione complica il processo decisionale di questa settimana.

I prezzi di mercato per l'azione di politica monetaria della Fed di questa settimana sono passati da una probabilità del 70% di un rialzo della Fed di 0,5 punti percentuali, meno di due settimane fa, a favore di nessun aumento seguito da tagli significativi. Questo nonostante la riaccelerazione dell'inflazione di fondo e un altro mese di creazione di posti di lavoro negli Stati Uniti migliore del previsto. La situazione evidenzia ancora una volta i rischi posti dal dominio del settore finanziario.

Non mi sorprenderebbe se la Fed fosse tentata di fare un po' di confusione questa settimana, nascondendosi ancora una volta dietro il velo della "dipendenza dai dati". Tuttavia, è meno facile farlo ora, perché l'approccio dà luogo a due opzioni in competizione: reagire ai dati economici caldi aumentando i tassi di 0,25 punti percentuali; oppure reagire ai dati di mercato mantenendo i tassi invariati o riducendoli.

Il processo decisionale degli ultimi anni di questa Fed suggerisce che, purtroppo, potrebbe optare per una soluzione intermedia, ritenendo di mantenere aperte le opzioni politiche in un momento particolarmente volatile e incerto. Lascerebbe i tassi invariati e li accompagnerebbe con una forward policy guidance che segnala che si tratta di una "pausa" e non della fine del ciclo di rialzo.

Ma questo non si rivelerebbe un compromesso efficace. Al contrario, il trilemma si aggraverebbe, poiché le prospettive di crescita si affievoliscono a causa dell'inasprimento degli standard di prestito, le vulnerabilità delle banche e delle altre società finanziarie aumentano il rischio per la stabilità finanziaria e l'inflazione si è fatta più difficile.

Una via di mezzo confusa non fornirebbe agli Stati Uniti l'ancoraggio di politica monetaria di cui hanno disperatamente e urgentemente bisogno. Al contrario, si creerebbe un'ulteriore ondata di politica monetaria che non riuscirebbe a garantire un atterraggio morbido, amplificando al contempo l'inquietante volatilità finanziaria.

Banche in subbuglio

Il sistema bancario globale è stato scosso dal crollo della Silicon Valley Bank e della Signature Bank e dal salvataggio in extremis del Credit Suisse da parte di UBS. Per le analisi e i commenti più recenti, consultare il sito

Tutto questo porta a due priorità politiche. Nel breve periodo, la Fed dovrebbe seguire la Banca Centrale Europea nel comunicare chiaramente i rischi dell'utilizzo della politica monetaria per obiettivi multipli e in competizione tra loro ed evidenziare la distinzione dei suoi strumenti di politica piuttosto che mescolarli. Dovrebbe inoltre aumentare i tassi di 0,25 punti percentuali (meno del rialzo di 0,5 punti della BCE).

A più lungo termine, come ho sostenuto in una precedente rubrica, è fondamentale affrontare le vulnerabilità strutturali della Fed, tra cui la debolezza della responsabilità e la mancanza di diversità cognitiva. Deve riformulare il "nuovo quadro monetario" adottato nel 2020 e valutare l'opportunità di modificare l'obiettivo di inflazione del 2% per riflettere il passaggio strutturale da un mondo di domanda aggregata insufficiente a uno di offerta insufficiente.

Non è facile per la Fed. Ma è molto meglio per il benessere dell'America. L'alternativa di continuare con l'attuale approccio politico è sicuramente quella di non riuscire a garantire bassa inflazione, massima occupazione e stabilità finanziaria. Inoltre, aumenterebbe la pressione politica sull'indipendenza operativa della Fed.

Questa è, in estrema sintesi, la realtà che vi circonda: è questo il Mondo nel quale voi, oggi, investite il vostro denaro ed i vostri risparmi, attraverso i mercati finanziari e le Istituzioni che vi operano. In particolare, vi suggeriamo di leggere quello che El Erian ha scritto a proposito della “soluzione intermedia” della quale oggi molti scrivono e parlano (“lasceranno correre un po’ l’inflazione, faranno rallentare un po’ l’economia, faranno salire ancora un po’ i tassi … ma poi tutto tornerà come prima, senza incidenti e senza grossi traumi”).

Come i nostri Clienti sanno, Recce’d ritiene che la “soluzione intermedia” NON esiste. Oggi, nel 2023, è l’equivalente della “inflazione transitoria” del 2021, niente di più e niente di meno. Una cosa che non esiste, se non nelle parole di qualcuno.

Dai tre articoli di questo Post, ci auguriamo che i nostri lettori abbiano ricavato che le e storielle, quelle che chiamano “narrativa”, le favolette semplificate su un futuro senza alcuna difficoltà, non possono riassumere una realtà così tanto complessa come quella attuale. Gli sviluppi dell’economia, e dei mercati finanziari, sono più complicate delle trame di Topolino e Paperino. Evitate di pensare a scenari come:

l’economia rallenta, i tassi scendono e … oooplà tutto va a posto!

Non è in questo modo, che funziona l’economia e la finanza, e non sarà questo, il nostro e vostro futuro. “Per nostra e vostra fortuna”, come abbiamo già scritto poco più sopra: perché tutte le opportunità di guadagno per gli investitori (le AUTENTICHE opportunità di guadagno) derivano, unicamente, dal fatto che la complessità delle vicende dell’economia e della finanza è superiore alle trame dei fumetti di Topolino.

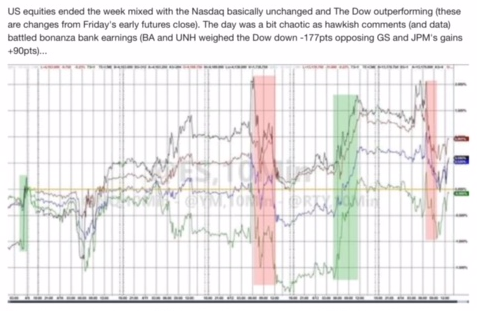

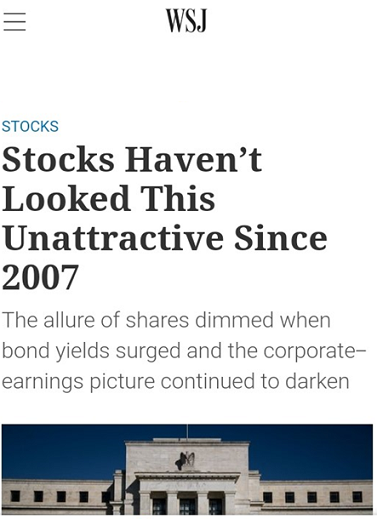

Nelle due immagini che seguono, trovate due brani che vi forniscono due spunti molto concreti, a proposito del futuro delle economie e dei mercati finanziari. Sono cose che Recce’d ha già segnalato, di cui ha già scritto anche nel Blog, e delle quali oggi non produciamo un approfondimento.

Il pubblico dei risparmiatori oggi si rifiuta di vedere (neppure cose banali come queste) anche perché viene quotidianamente manipolato dall’informazione e dall’industria dei risparmio, ed indirizzato verso “lo scenario più roseo”.

Voi lettori di Recce’d, al contrario siete consapevoli e comprendete la rilevanza dei temi che vengono trattati nelle due immagini.