La salita alla cima del Monviso, 3841 metri, è una delle gite di montagna più gratificanti che l’Italia offre. E’ impagabile la salita, ed è impagabile il panorama che si offre da quella cima.

Gita che va effettuata ovviamente sotto la scorta di una valida guida di montagna: senza una guida esperta, la soddisfazione della salita e del panorama viene sovrastata dal pericolo, dall’incertezza e dalla paura. Mettere un piede in fallo è cosa di un attimo, e può essere fatale.

Sono 3841 i metri alla vetta del Monviso, e sono 3856 i punti dell’indice S&P 500 che sono stati superati (al ribasso) in chiusura della settimana, venerdì 20 maggio 2022.

In quel momento, l’indice della Borsa più grande al Mondo è stato in “bear market”.

Il primo commento che sale alla mente, leggendo questa notizia, è la rapidità: la rapidità con la quale le cose si evolvono e cambiano sui mercati finanziari.

Un concetto sul quale noi di Recce’d abbiamo più e più volte insistito, in particolare con i nostri Clienti: per un investitore è tempo del tutto buttato quello impiegato ossessionarsi sui “prezzi di oggi” come se fossero “prezzi per sempre”. Perché possono modificarsi con grandissima rapidità: i conti dei profitti e delle perdite sono utili solo se si fanno alla fine.

Lo scenario si è completamente ribaltato tra febbraio e maggio, in soli tre mesi, ovvero 90 giorni. Qualcuno sarà stupito, altri si spiegheranno la cosa dicendo a sé stessi che “è colpa di Putin”: Recce’d ed i suoi Clienti, al contrario, non sono stupiti e non attribuiscono alcuna colpa a Putin.

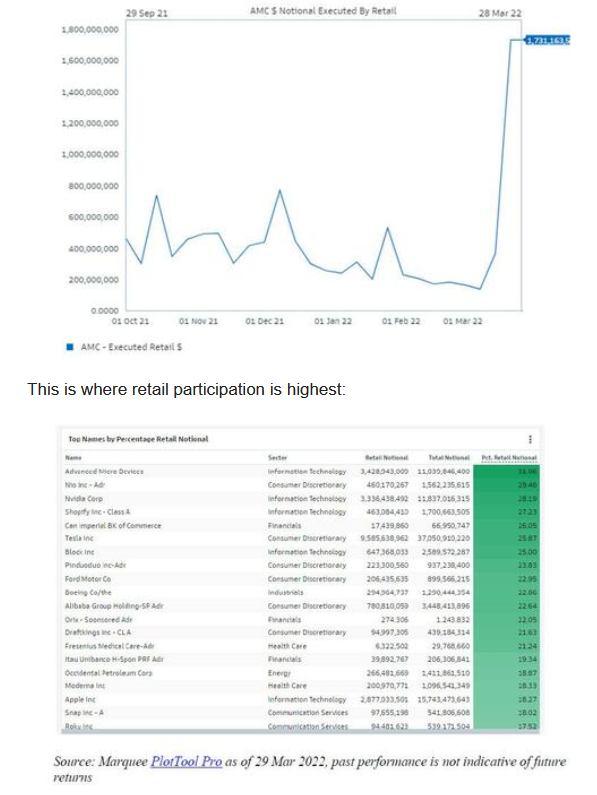

Già due anni fa, e poi un anno fa, e poi sei mesi fa, Recce’d ed i suoi Clienti avevano preso una posizione chiara: abbiamo detto che tutto quel compiacimento, tutta quella euforia, erano niente altro che una bolla d’aria.

Abbiamo detto e scritto che si trattava di una isteria collettiva, di una stupidaggine: che come ogni altra stupidaggine poteva essere spazzata via in un attimo.

Non è ancora stata spazzata via del tutto: il processo è in corso, ci saranno bassi e poi alti e poi ancora alti e bassi.

Questo però non modifica i criteri di valutazione, non modifica i criteri di allocazione del portafoglio, non modifica la nostra strategia: che è una strategia vincente, sempre ed in ogni condizione dei mercati finanziari.

Una chiara strategia di investimento è la sola risposta possibile ad un mercato, e ad un contesto intorno al mercato, nel quale (come avete visto) si passa da uno scenario di “boom economico” ad uno scenario di “recessione” in soli tre mesi, ovvero 90 giorni.

Dicevamo sopra: i conti si fanno alla fine.

Questo non significa, ovviamente, che il momento nel quale si possono e devono tirare le somme non arrivi mai: significa però che è sensato tirare le somme quando si arriva alla fine, al completamento di una fase del mercato finanziario, e non a metà.

Se si tirano le somme a metà, si rischia di arrivare a conclusioni sbagliate, e di fare affermazioni che, a breve distanza di tempo, si rivelano per quello che sono, ovvero delle sciocchezze.

Ripetiamolo: noi di Recce’d non consideriamo già chiusa l’attuale fase dei mercati: e spiegheremo più sotto il perché. E tuttavia, scriviamo in questo Post che il momento che stiamo attraversando non è un momento qualunque. E’ un momento di particolare significato.

In Borsa, scrivono i media, “è arrivato l’orso”, e questo per noi è significativo.

Il significato della cosa, a nostro modo di vedere le cose, è il seguente: anche se da lunedì arrivasse quel rimbalzo più e più volte annunciato e mai visto sino ad oggi, anche se dovessimo assistere ad un rapido reversal degli indici di Borsa, anche in quel caso è stato certificato che tutte le cose dette e scritte per spingere al rialzo i mercati finanziari nel 2020 e nel 2021 erano sciocchezze senza senso.

Ed è stato, al tempo stesso, certificato che è stata una sciocchezza investire andando dietro a quelle sciocchezze, tra le quali ricordiamo oggi: “le Banche Centrali hanno il controllo”; “le Banche Centrali possono stampare moneta all’infinito”; “il rischio sui mercati finanziari non esiste più”; “non ci sarà più una recessione”; “le azioni possono solo salire”. E soprattutto, che “non bisogna investire contro”.

Contro chi, poi, non si è mai saputo, è mancato il tempo.

Di questo chiarimento definitivo, tutti gli investitori debbono rallegrarsi: sia chi come noi ci guadagna, sia i tanti che ci perdono i soldi.

Certificato quindi il fallimento di quell’ottimismo a buon mercato, grossolano, facilone, o peggio ancora interessato (nel caso dei private bankers e wealth managers e robo-advisors) che aveva dominato nel 2020 e nel 2021, ora ovviamente si tratta di capire che cosa viene dopo.

Come già detto, noi in Recce’d giudichiamo prematuro oggi il tirare le somme definitive: la nostra valutazione è che la fase di mercato in corso non si è ancora completata.

E’ il caso tuttavia di iniziare oggi ad affrontare l’argomento, anche per prepararsi in modo tempestivo alla fase successiva.

Noi di Recce’d non siamo tra quelli che attribuiscono una grande importanza ai “livelli” statistici, ai “livelli degli indici” (come il -20% che segnala il bear market) oppure all’analisi tecnica: ne teniamo ovviamente conto, ma più come elementi di “colore” che influenzano la pubblica psicologia. Sicuramente, non sul piano dell’operatività.

Il parere di Recce’d è che occorre individuare altri elementi, più soldi e concreti, per cogliere il passaggio da una vecchia ad una nuova fase dei mercati.

In questo senso, ci è parso di cogliere alcuni segnali significativi nel corso delle ultime settimane: da qui la decisione di scrivere questo Post e raccogliere quei segnali in un’unica analisi.

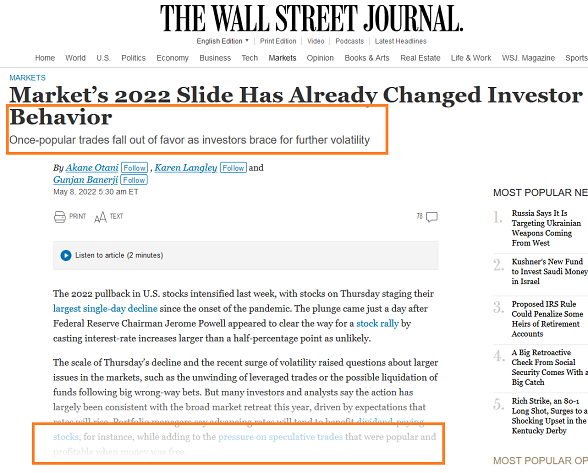

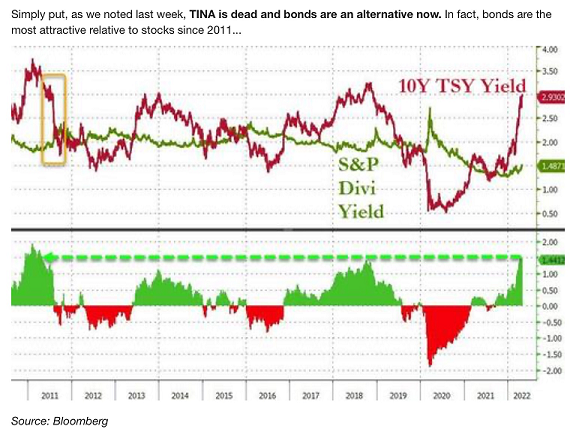

Sono stati numerosi i commenti, autorevoli, che hanno messo in evidenza un cambiamento in particolare: il cambiamento del segno della correlazione tra indici azionari ed indici obbligazionari. Un esempio lo avete visto qui sopra nell’immagine, un secondo lo vedete nell’immagine successiva.

E’ stato (giustamente) evidenziato da molti che dopo una serie di settimane durante le quali abbiamo visto i tassi di interesse salire e le Borse scendere, da un paio di settimane le Borse scendono anche se i tassi non salgono.

Vi proponiamo questa tesi, e vi suggeriamo di approfondire, perché tra gli operatori dei mercati finanziari se ne è parlato molto: è stato forse proprio questo il tema dominante nelle ultime due settimane.

Il nostro giudizio è che, da solo, questo argomento non è sufficiente a convincerci che siamo già in una nuova fase.

Il nostro giudizio è che siamo ancora nella fase di chiusura del mercato precedente: il ciclo iniziato nel 2020 non si è ancora chiuso. Ci vuole altro: bisogna prestare attenzione ad altri fattori.

Recce’d vi anticipa con questo Post che, nelle prossime settimane, vedrete altri elementi entrare in gioco, e quindi anche prendere nuovo spazio sulle prime pagine dei giornali e nei media che seguire abitualmente.

Uno di questi temi sarà il tema degli utili aziendali, fino ad oggi quasi del tutto assente nella comunicazione dei media: ha iniziato ad affiorare proprio nell’ultima settimana.

Le banche globali di investimento, quelle che producono le stime per gli utili aziendali, hanno fatto una scelta (di marketing) ed hanno mantenuto fino ad oggi invariate le stime per gli utili 2022. E’ stata una scelta unicamente commerciale, che va spiegata così:

io abbasso le previsioni per il valore dell’indice di mercato a fine 2022; ma

lo spiego semplicemente come riduzione del rapporto P/E, che a inizio 2022 stava a livelli di delirio (lo sapevano tutti anche allora, ovviamente)

in questo modo, costringo l’investitore retail a tenere le sue quote di Fondi Comuni, per la ragione che “adesso le valutazioni sono più interessanti”

se in parallelo fossero scese anche le previsioni per gli utili (lo “E” in “P/E”) l’investitore si accorgerebbe che le valutazioni oggi sono le medesime valutazioni di gennaio

Il grafico qui sopra meriterebbe un ampio commento: sia con riferimento agli utili trimestrali di Wal-Mart e Target della settimana scorsa, sia con riferimento al testo che lo accompagna (abbiamo aggiunto noi la frase in blu)..

Non abbiamo lo spazio in questo Post: non vogliamo che un Longform’d diventi “too Long”-form’d, non vogliamo stancare il lettore.

Giorno per giorno, ci lavoreremo la settimana prossima per i nostri Clienti in The Morning Brief.

I dati delle immagini precedenti sono comunque almeno sufficienti, anche se non esaustivi, per chiarire quale è il problema.

Questa è una delle ragioni che ci fanno dire che, almeno ad oggi, i mercati non sono ancora “nella nuova fase”.

Non è questa la sola ragione.

L’immagine qui sopra a noi serve per ricordare al nostro lettore di prestare attenzione e se possibile approfondire almeno tre altri argomenti, e precisamente:

l’indice delle condizioni finanziarie

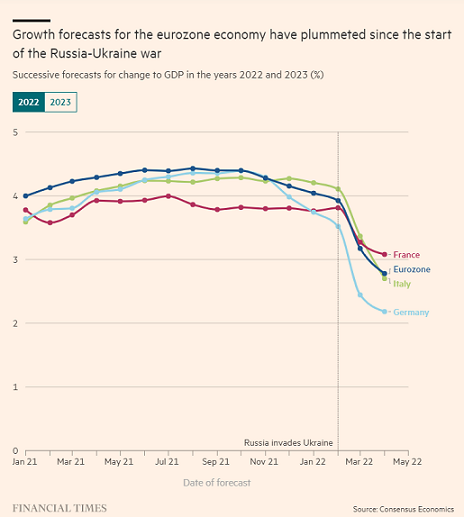

la crescita economica

le condizioni di vita, il costo della vita, il caro-vita

Si tratta di tre temi della massima attualità, che eserciteranno sui mercati finanziari una grande influenza da qui a fine 2022, e poi anche nel 2023.

Non appena ne avremo il tempo e l’energia, dedicheremo ad ognuno dei tre temi un approfondimento anche nel nostro Blog.

La nuova fase dei mercati si definirà probabilmente proprio intorno

al tema degli utili citato in precedenza, ed anche

ai tre temi appena elencati per voi.

Manca però ancora il tema più importante: o almeno, quello che noi in Recce’d riteniamo sia il più importante per il passaggio ad una “nuova fase” dei mercati.

Il funzionamento dei mercati finanziari non è una cosa garantita.

Non lo può garantire neppure la Banca Centrale: il funzionamento dei mercati finanziari è garantito unicamente dalla fiducia tra gli operatori dei mercati finanziari. Se viene a mancare quella fiducia, il mercato chiude.

Lo abbiamo visto, tutti, nel 2008.

Oggi esiste un rischio di questo tipo? Un buon gestore di portafoglio, un gestore di portafoglio competente, un gestire di portafoglio responsabile, oggi non può escluderlo del tutto dai suoi calcoli.

Un portafoglio titoli che abbia tra i suoi obbiettivi anche la preservazione del capitale dai rischi, oltre che il raggiungimento di un obbiettivo di performance, oggi deve attribuire a questa eventualità una probabilità che non è pari a zero, come viene detto qui sopra (autorevolmente) nell’immagine.

Però allo stesso tempo (l’attività di gestione di portafoglio è davvero complessa e richiede una grande pazienza) un gestire non può escludere che tutto si risolva, magicamente, in un ritorno alle favole, come ci promette l’immagine che segue.

Anche questo tipo di scenario va tenuto in conto: una efficiente ed efficace gestione di portafoglio richiede all’investitore di mettere a confronto più scenari.

Un gestire di successo pesa i diversi scenari alternativi con diverse probabilità, senza escluderne a priori nessuno, e poi è capace di costruire un portafoglio titoli che in ogni tipo di scenario, anche quello più eccessivo (come è stato il 2020-2021) protegge il patrimonio (con minusvalenze sempre controllate), per poi produrre un rendimento positivo e regolare una volta che gli eccessi sono rientrati.

Nessuno sui mercati finanziari può vincere ogni giorno: ma c’è chi è sempre vincente quando si tirano le somme, ovvero alla chiusura di una fase di mercato, chiusura alla quale oggi ci stiamo avvicinando.

E questo è ciò che Recce’d ha dimostrato di saper fare per i suoi Clienti dal 2007. Ed è quello che farà nella PROSSIMA fse dei mercati finanziari internazionali.

Chiudiamo con un contributo esterno, che noi giudichiamo utile per completare la nostra rassegna dei fattori che entreranno in gioco nel passaggio dalla fase dei mercati che sta chiudendosi alla nuova fase.

Il tema è quello del credito: un tema che al quale Recce’d già qualche giorno fa aveva dedicato un utile Post.

L’articolo che potete leggere più in basso lega il tema del credito ad un altro tema del quale si discute moltissimo: quali sono le condizioni dei mercati finanziari che possono fare scattare una (ennesima) marcia indietro delle Banche Centrali?

Come si dice nell’immagine qui sopra, nello spazio di poche settimane le Banche Centrali di tutto il Mondo hanno completamente ribaltato le loro priorità: adesso la sola priorità è “la lotta all’inflazione” e da questo punto di vista il ribasso delle Borse “va bene” (e lo affermano pubblicamente).

Ma questo atteggiamento potrà essere mantenuto anche nel caso di ulteriori, ed ampi, ribassi dei mercati finanziari?

Leggiamo insieme questo utile articolo sull’argomento.

Avrete così a vostra disposizione l’elenco completo dei fattori che vi aiuteranno a rispondere alla domanda: “A questo livello di mercato, io dovrei comperare oppure vendere tutto?”.

Federal Reserve officials don't seem particularly concerned that stock valuations have plunged. They are, however, sensitive to significant movements in credit markets. The central bank would probably pull back on its plan to aggressively tighten monetary policy if corporate America showed signs of having trouble raising debt financing.

But despite some historic losses in credit markets this year, we're not anywhere close to that point. Corporate balance sheets are in some of the strongest positions in 20 years, and defaults are expected to stay “comfortably below” the long-term average of 4% this year, Goldman Sachs Group Inc. analysts wrote in a note last week. Bank of America Corp. credit analyst Eric Yu concurs. "Even if we are headed into a recessionary scenario, we think that high-yield defaults will peak at under 6%,” he wrote in a research note last week. “We suggest taking materially more risk here."

Even the Fed's quarterly senior loan officer survey of banks shows a willingness to lend. No banks reported significantly tightening lending standards in the latest survey, even with higher interest rates and concerns about higher inflation and a slowing economy. Lenders have confidence because companies aren’t desperate to borrow right now to stay afloat. They mostly took advantage of historically low rates to refinance a significant amount of their obligations, pushing out maturities years into the future.

Sources: Federal Reserve, Bloomberg

It's not like there hasn’t been any pain or cause for concern. US investment-grade bonds are down 13.4% this year, and high-yield, high-risk, or junk, bonds have fallen 10.4%, according to Bloomberg indexes. But the losses are mostly due to a broad repricing linked to higher rates on US Treasury securities rather than worries about deteriorating credit quality and potential defaults. Stripping out the government-debt component from the returns, junk bonds are up 0.7% and investment-grade bonds are down just 0.5%.

Source: Bloomberg

BPS = basis points

Normally, these signals would be supportive for equities and other riskier assets, since credit is a bellwether of corporate health and tends to lead other markets. But in this case, the mostly resilient credit market has become a liability for equity investors. It means that the bar is that much higher for the Fed to back down from its plans to aggressively raise interest rates and withdraw liquidity from the financial system by shrinking its almost $9 trillion balance sheet.

As is, stocks are getting buffeted by yields on inflation-adjusted Treasury rising above zero for the first time since before the start of the pandemic, making equities less valuable on a risk-adjusted basis. For example, the S&P 500 Index's dividend yield is near the lowest since May 2019 relative to real 10-year Treasury yields, which have climbed to 0.18% from as low as negative 1.08% in March.

Stocks are also getting slammed by the prospect of slower economic growth, higher costs for labor and raw commodities, and prolonged-supply chain disruptions. Some one-time havens, namely the US technology giants, have seen disproportionate declines in their share prices, with the Nasdaq Composite Index firmly in a bear market, dropping 26.5% from its high in November.

On the other hand, borrowers in the corporate bond market may have an easier time repaying their debts given the boost to nominal revenues and gross domestic product from inflation. Investors may be flipping to a period when credit provides a better hedge than equities to slower economic growth and faster inflation. After all, high-yield bonds actually provide the income so many investors have been clamoring for, offering average yields of 7.6%, near the highest since May 2020. Investment-grade bonds pay the most yield since March 2020, at 4.4%.

There is no credit crisis, and it would take an unforeseen event for it to become one anytime soon. Corporate bond investors are finally earning the income they've been craving for and they have little risk of not being paid in full and on time. This is positive for them, but for stock investors, the picture has shifted in the opposite direction. Without more pain in credit, equity markets can't count on the Fed to back away from its monetary-tightening plans simply to avoid further losses.

To contact the author of this story:

Lisa Abramowicz at labramowicz@bloomberg.net