Tra i fattori che fino a poco tempo fa sostenevano la Borsa di New York, c’erano sicuramente gli indici di fiducia: come la Fiducia dei Consumatori oppure gli indici PMI.

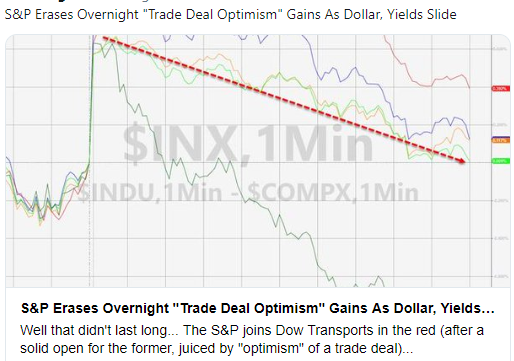

Da qualche tempo, non funzionano più da supporto: e lo vedete sotto nel grafico.

Visto il ruolo, molto pesante, di queste “sensazioni ed emozioni” da qualche anno a questa parte, una loro inversione di tendenza potrebbe avere conseguenze più ampie che in passato.

Oltre agli indicatori come la Confidence oppure i PMI, il problema potrebbe coinvolgere anche i media che giocano da sempre il ruolo di “ultras” della Borsa: vi proponiamo di rileggere alcuni dei titoli più recenti di Marketwatch sulla Borsa di New York, nell’immagine che segue.

Come sapete, in Recce’d attribuiamo un ruolo minore, a questi “indicatori di sentimento”: siamo più che sereni nel ripetere che NON hanno, né avranno mai in futuro, una grande importanza per i vostri investimenti e le vostre performances.

Ma li seguiamo con attenzione, così come seguiamo con massima attenzione l’utilizzo che ne viene fatto dalle banche globali di investimento.

Ad esempio, ci ha colpito il fatto che è stata data grande evidenza al grafico qui sotto, che li lega alla crescita del PIL.

Come detto li seguiamo con attenzione: la ragione è che ci pare questo il solo modo per capire perché, nel mercato di oggi, si presentano con sempre maggiore frequenza momenti nei quali di “vende tutto”, come dice anche il titolo qui sotto.

Cambi di umore improvvisi, che dal punto di vista operativo possono essere neutralizzati soltanto prendendo posizione con largo anticipo.

La fiducia, di cui si parla in questo Post, noi la intendiamo così: fare seguire alle parole anche i fatti. Magari non subito, ma sempre.