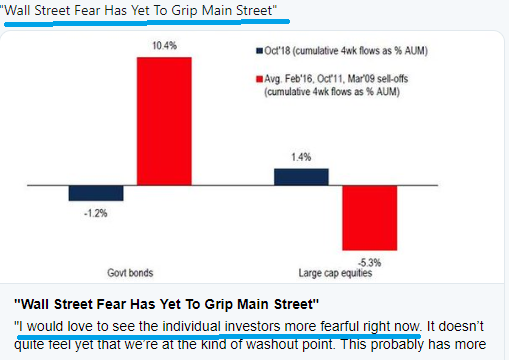

Vi diranno di certo che “le Banche Centrali entreranno in scena per salvare i mercati”. Ed è probabile che questo accada, magari non subito ma presto i toni cambieranno ed arriveranno nuove dichiarazioni “accomodanti.

Ma … quando? E in quali condizioni?

Le immagini che vedete in questo Post ci servono per ricordare ai lettori che l’atteggiamento di tutte le Banche Centrali è sempre stato, e sarà sempre, quello di “rassicurare”. Le Banche Centrali hanno sempre detto, e diranno sempre, che “non c’è la crisi” fino al giorno in cui la crisi già c’è.

Nel 2018 questo è tanto più vero: sia Draghi, sia Powell (e in misura ancora maggiore Trump) ormai sono costretti a “tenere la linea”, ovvero a ripetere sempre che “l’economia è forte”, oppure che “l’economia è molto forte”, ovvero che “l’economia è eccezionale”.

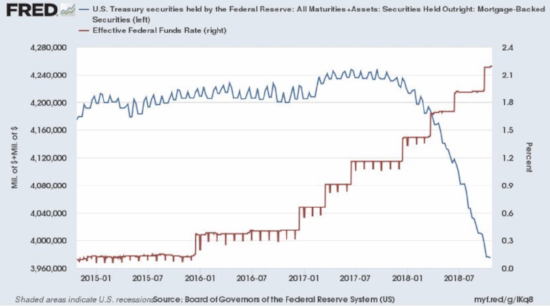

Ed affermare, come fa Draghi qui sopra, che le politiche di ultra-espansione monetaria sono state un successo perché hanno reso i mercati incapaci di reagire alle notizie (questa deve essergli … sfuggita, perché basterebbe dare uno sguardo al grafico che segue per capire che è una sciocchezza).

Come potrebbero fare, in poche settimane, tutti questi signori a passare dal tono ottimistico e quasi trionfale di una “economia eccezionale” ad un “allarme rallentamento”? Lo faranno, ma per gradi, a piccoli passi, Sono oggi i prigionieri della loro stessa retorica, retorica utilizzata per spingere su la bolla finanziaria.

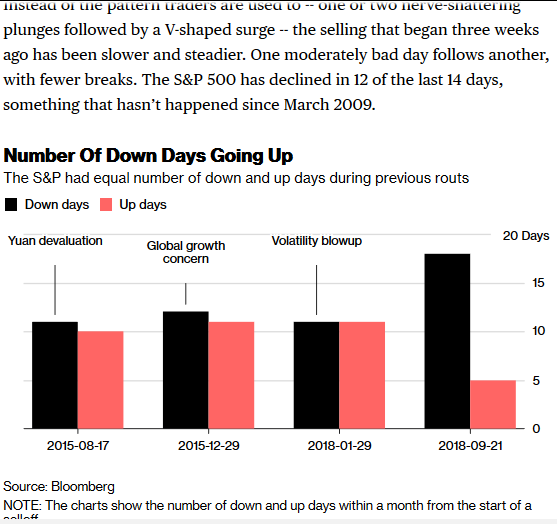

I tempi dei mercati finanziari, invece, sono molto molto diversi. E per l’investitore, contano i tempi dei mercati, e non le parole di Draghi, Powell e Trump. Noi ve lo abbiamo scritto in centinaia di occasioni.