In questo settimo Post della serie, riprendiamo il tema della Parte 4: ed aggiungiamo alcuni dati.

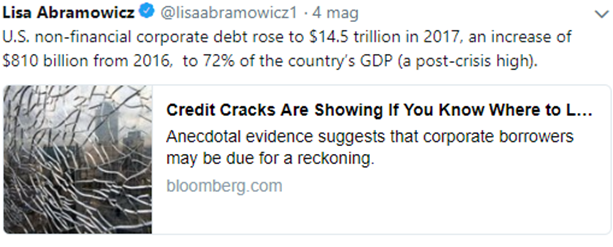

Nel primo grafico del Financial Times, vedete dati che hanno bisogno di pochi commenti. Il rapporto tra debito delle Aziende ed utili prima delle tasse delle medesime Aziende è cresciuto, negli ultimi cinque anni, del 50% se prendiamo in considerazione solo le Società più grandi. Se prendiamo in considerazione le piccole Società, le cosiddette "small caps", l'incremento è del 100%.

Si tratta di dati riferiti agli Stati Uniti: in Europa, la situazione è peggiore.

Oggi negli USA la situazione è quella che vedete sotto: il debito delle Società è pari al 5,35% del Prodotto Nazionale, era il 3,2% nel 2013. In Europa, lo ripetiamo, è peggio di così.

Nella settimana appena conclusa, abbiamo spiegato ai nostri Clienti in The Morning Brief tre cose: che da qui arriverà la prossima, grande sorpresa, che il rischio vero è quello della illiquidità, e che il movimento dei cambi maggiori potrebbe accelerare le cose..