Il grafico qui sopra merita attenzione. Perché? Perché quando si arriva a celebrare il primo rialzo dopo tre anni, significa che qualche cosa proprio non va. Stiamo parlando del primo dato positivo, dopo tre anni, per la raccolta dei Fondi Comuni di Investimento negli Stati Uniti.

In precedenti occasioni, in questo Blog, abbiamo messo in evidenza la crisi di questo settore (i Fondi Comuni di Investimento), spiegandone le ricadute per gli investitori finali, cioè per voi lettori del Blog.

Oggi ci limiteremo a ripetere che la caduta non è reversibile e non sarà certo bloccata nei prossimi anni. Voi stessi, i lettori del Blog, determinerete la progressiva messa ai margini del settore, perché sarete del tutto insoddisfatti non soltanto dei costi, non soltanto del servizio, ma pure dei risultati.

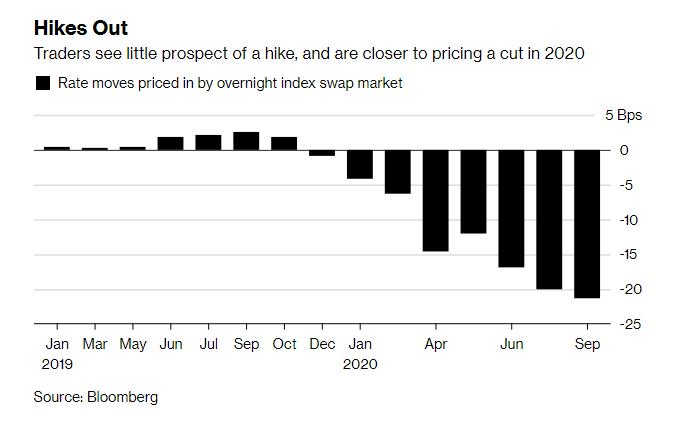

La classica politica di investimento delle Reti che vendono Fondi, basata sul “vendere i Fondi Comuni” e poi “tenere il Cliente il più possibile fermo” è destinata a rivelarsi fallimentare, per chi la segue ed è Cliente, perché le prospettive per il prossimo decennio (come ormai sanno tutti) sono quelle del grafico che segue, grafico che espone i dati prodotti proprio la settimana scorsa da AQR.

Dati che, per noi di Recce’d, sono decisamente OTTIMISTICI: ovvero, questo è ciò che potete ottenere, ma soltanto nel caso (improbabile) che per 10 anni tutto vada bene,