Siamo certi che la grandissima maggior parte dei lettori del nostro Blog conosce il film “Una pallottola spuntata” e la serie che poi ne è seguita.

Il film viene in genere etichettato come “umorismo demenziale”: e senza dubbio nel film vediamo accadere cose paradossali ed assurde, non realistiche.

In questo Post, cercheremo di capire le ragioni per le quali oggi, nel settore della finanza e del risparmio, si incontrano con sempre maggiore frequenza situazioni al confronto delle quali il film “Una pallottola spuntata” deve essere rivalutato come “film realistico”.

In questo Post, cercheremo una risposta a questa domanda: per quale ragione, un grande numero di operatori del settore e della finanza e del risparmio oggi si comporta come se stesse recitando in “Una pallottola spuntata”?

Per quale ragione, nel settore del risparmio, dall’intermediazione fino alla vendita di “prodotti finanziari” all’investitore finale, abbondano situazioni paradossali ed assurde, così tanto assurde che nel film “Una pallottola spuntata” sarebbero apparse eccessive?

Del film “Una pallottola spuntata, è notissima la scena nella quale il solerte tenente Drebin (avendo alle spalle l’esplosione di una fabbrica di fuchi di artificio) invita il pubblico a muoversi, a scorrere, pronunciando la celebre frase: “Non c’è niente da vedere qui”.

Il tenente Drebin qui sopra ripete, in modo meccanico e senza rendersi conto della realtà intorno a lui, una delle “solite frasi”: che è esattamente quello che fanno sia le Banche Centrali, sia le banche di investimento come JP Morgan e Goldman Sachs e UBS e BNP Paribas e Nomura, sia le Reti italiane che vendono Fondi Comuni e polizze UCITS, avendo anche loro, alle proprie spalle una scena che è completamente diversa da quello che le loro parole vorrebbero fare intendere.

Hanno perso il collegamento con la realtà? In parte, sì.

Ma in parte, ne hanno coscienza, e nonostante questo vogliono ingannare il pubblico dei risparmiatori, rappresentando uno scenario di fantasia, che non esiste e mai esiterà in futuro.

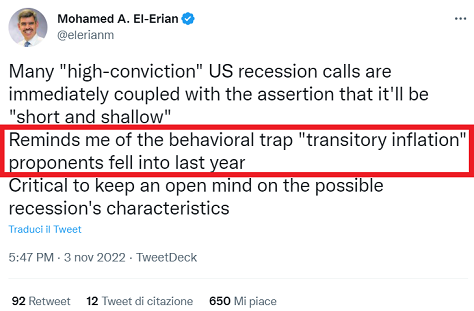

Ricordate nel 2021 la storia inventata della “inflazione è transitoria”?

Quel malessere collettivo oggi si ripresenta, ma in una forma ben più grave. Ed ora, Recce’d ve lo dimostra attraverso i fatti.

L’immagine qui sopra a noi serve per riepilogare l’ultima settimana della Borsa di New York.

Niente di drammatico, come vedete: banali oscillazioni prima verso l’alto e poi verso il basso.

Ma quanto ci siamo divertiti, in questa banale settimana!

Ci siamo divertiti, ed alla grande, nell’ultima settimana e anche negli ultimi dieci giorni.

L’esito finale non è mai stato in dubbio: nessun dubbio su come sarebbe andata a finire. Eppure, come i gattini ciechi, sui mercati finanziari in tanti continuavano a ripetere, ed a scrivere le medesime cose, cose del tutto inventare, cose del tutto slegate dalla realtà. Irreali. fantasie, sogni ad occhi aperti, speranze. In modo particolare (lo avete notato?) il vostro financial advisor. Tutti i financial advisor: private bankers, wealth managers, robo advisors. Adeguatamente imbeccati “dall’alto”, nel modo che più avanti documentiamo.

Tutti, come i gattini ciechi, a ripetere che “rallenta il rialzo dei tassi”, tutti a ripetere che “l’inflazione ha raggiunto il picco”, tutti a ripetere che “si avvicina il pivot sui tassi”. Affermazioni basate su che cosa? Sul nulla più assoluto. Queste persone non sanno di che cosa parlano, ma sanno invece benissimo che, a tutti i costi, a voi devono vendere una storia, la storia che dice “adesso rimbalza, tra un mese rimbalza, tra un anno rimbalza”.

E se invece poi NON rimbalza, per 15 anni? Oppure per 25 anni? Voi investitori che cosa fate? State li fermi ed aspettate?

“La prossima fase di rialzo” per le Borse era stata data per certa a metà ottobre 2022: almeno, da chi lavora per le grandi banche di intermediazione, che si chiamano Goldman Sachs, JP Morgan, UBS, BNP Paribas, Nomura, per fare soltanto qualche nome, di qua e di là dell’Oceano.

Vale la pena di approfondire: che cosa avrebbe dovuto innescare “la prossima fase di rialzo delle Borse”? Abbiamo letto spiegazioni a centinaia: e tutte le spiegazioni fornite da Goldman Sachs e compagnia facevano riferimento a fattori INTERNI al mercato di Borsa, come ad esempio i “buybacks” oppure il posizionamento dei Fondi Comuni di Investimento della categoria CTA.

Fate attenzione a questo punto. La realtà? Non esiste e neppure viene presa in considerazione. Le sale operative delle grandi banche di investimento ragionano su ciò che accade … dentro alle loro stanze, ovvero dentro le sale operative.

Quello che accade fuori, la realtà dell’economia e della vita sociale, neppure viene preso in considerazione.

Questo tipo di argomento viene subito ripreso, con entusiasmo, da una certa categoria di “financial advisors”, da sempre fermamente piazzati nel campo degli “ottimisti”, per la semplice ragione che se la Borsa non sale, hanno niente altro da dire, da proporre, da suggerire. Sono gli ottimisti “per interesse personale”.

La banalità degli argomenti utilizzati nelle immagini qui sopra riporta alla mente alcune situazioni del film “Una pallottola spuntata”.

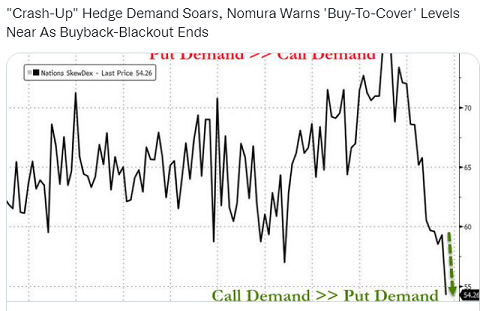

Non tutti agiscono in questo modo. C’è chi, pur collocandosi nel medesimo campo, quello degli “ottimisti per interesse personale” utilizza argomenti che, almeno in apparenza, sono meno banali e più “sofisticati”. Ad esempio ci sono le opzioni.

Il pubblico “retail”, i piccolo investitori che utilizzano E-Toro, gli ossessionati degli smartphone, che fino a 12 mesi fa si concentravano su TINA, FOMO, buy-the-dip e Tesla e il Bitcoin, hanno cambiato abitudini, ed oggi si ossessionano con le opzioni.

Questo, di per sé, sarebbe un fatto del tutto irrilevante, se non fosse che le banche di investimento se ne sono immediatamente appropriate, allo scopo di fare intendere (ma non è vero) di essere in grado di ricavare, dai dati per le opzioni, la tendenza futura del mercato di Borsa.

Ecco qui sotto, ad esempio, JP Morgan spiegare che “Adesso siamo ritornati in un regime buy-the-dip”.

Sempre JP Morgan, sempre ottimismo e positività: e in questo caso, entriamo decisamente in un ambiente che ricorda “Una pallottola spuntata”. Dice infatti JP Morgan nell’immagine che segue: “Immaginare una Borsa che scende è come tentare di tenere un pallone da spiaggia sott’acqua”.

E allora, perché non aggiungere una foto di una spiaggia?

Proprio come facevano in “Una pallottola spuntata”-

Ci sono segnali chiarissimi che vengono dallo stesso mercato di Borsa: o almeno, così sembra a JP Morgan, che ci racconta che “Gli investitori stanno diventando nervosi a causa del fatto che dopo i dati trimestrali i prezzi di Google e Microsoft NON sono scesi”. Lo leggete nell’immagine che segue.

Questa affermazione JP Morgan la fece il giorno successivo alla pubblicazione delle trimestrali delle due società: se solo avessero aspettato qualche ora, avrebbero evitato un (ennesimo) errore.

Ancora altre banche di investimento utilizzano altri argomenti: Nomura ad esempio ritorna sui buybacks, e specifica che ci stiamo avvicinando a quei livelli (dell’indice S&P 500) toccati i quali le coperture da futuri ribassi (opzioni put) cominciano a costare troppo, fatto che (se fosse vero: ma non lo è) costringerebbe alcune categorie di investitori ad effettuare operazioni di segno opposto (vendere le opzioni put), un fatto che spingerebbe l’indice verso ulteriori rialzi.

E qui, siamo ancora una volta del tutto DENTRO il mercato finanziario: anche qui, ciò che succede FUORI non conta nulla.

Se non sono sufficienti le opzioni, e non è sufficiente neppure la ricopertura, si può sempre tirare fuori un altro argomento, decisamente più forte e comprensibile, andando in questo caso a cercare un argomento al di FUORI del mercato finanziario: ed arriviamo quindi alla Federal Reserve.

Le sale di negoziazione delle banche di investimento (JP Morgan, Goldman Sachs, UBS, BNP Paribas, Nomura, e tutte le altre allo stesso modo) mettono in giro “voci” e “rumors”, come quelli che leggete nell’immagine qui sotto: “La gente sempre di più è convinta che qualcosa sta per arrivare” (intendendo qui una nuova iniziativa da parte delle Banche Centrali, iniziativa sicuramente benigna verso le Borse).

C’è poi chi utilizza la propria “autorevolezza” (mah …) per comunicare ai Clienti, ed ai mercati, che loro “hanno informazioni privilegiate e sanno che cosa sta per succedere”.

E qui, le risate diventano incontrollabili: leggete ad esempio qui sotto.

Loro, in Goldman Sachs, lo sanno: loro sanno che cosa pensano nelle Banche Centrali. E ci regalano questi preziosi “insight”, riservatissimi e preziosissimi. Dice l’immagine sopra che “le Banche Centrali hanno il prurito per rallentare la crescita dei tassi di interesse”. Questo, lo affermavano come vedete il 29 ottobre, in questo modo facendoci credere di essere in grado di anticipare ciò che poi sarebbe successo durante la riunione dello 1-2 novembre alla Federal Reserve. E provocando in questo modo il movimento al rialzo delle Borse durato fino al giorno 1 novembre.

Purtroppo (per quelli che vanno dietro a Goldman Sachs ed alle altre banche di investimento), la cosa era totalmente inventata, e quindi totalmente falsa, e quindi del tutto fuori dalla realtà.

Se avete perso qualcosa, degli eventi dell’ultima settimana, potete recuperare il nocciolo della questione leggendo alla pagina TWIT - TWOO del sito: noi qui non ci ripeteremo.

A proposito di ripetizioni. Ricordate quando, per un anno intero, il 2021, Goldman Sachs continuava a ripetere che “l’inflazione è transitoria” (insieme a tutte le altre grandi banche)? La cosa si ripete, oggi, e si ripeterà in futuro: ed è facile capire perché. Stiamo parlando di soggetti (le banche globali di investimento) disperati perché non trovano una via di uscita, sono in parabola discendente e per loro il destino è segnato.

Per conseguenza, per gli investitori, anche nell’ultima settimana, sono arrivate le delusioni, ed un brusco risveglio, come documenta l’immagine che segue.

Alla delusione ed al brusco risveglio si aggiungono ovviamente poi i problemi di scelta e di decisione: come modificare il portafoglio titoli? Come investire oggi il proprio denaro?

Oggi si aggiungono poi altri, nuovi problemi, come ad esempio quello citato qui sotto nell’immagine: un problema che Recce’d aveva anticipato anche qui nel Blog la settimana scorsa, scegliendo di dare massima evidenza ai risultati trimestrali dei cosiddetti Big Tech in una settimana nella quale tutto il Mondo ed il suo cane scrivevano e parlavano solo di “picco dei tassi di interesse” e di “pivot”.

Quei risultati trimestrali modificano, totalmente, le prospettive sia di rendimento sia di rischio di tutti gli asset azionari, anche (non solo) per le ragioni qui sotto illustrate.

Arriviamo adesso alla sintesi finale: coma ha notato anche El Erian questa settimana (immagine che segue), l’investitore oggi ha di fronte una situazione analoga a quella della “inflazione transitoria”, che già ha prodotto danno gravissimi nei vostri portafogli di investimento.

Con la differenza che oggi la situazione è molto più grave, e non riguarda unicamente l’inflazione (che anzi oggi NON è il principale problema degli investitori per la gestione di portafoglio).

Per voi investitori, tutto ciò che noi abbiamo appena documentato che rilevanza ha? Come influenza i vostri rendimenti futuri? E quali rischi aggiunge al vostro portafoglio titoli attuale? Che operazioni dovreste fare?

Noi di Recce’d siamo qui per dirvelo, ma certamente non nel Blog. Nel Blog possiamo soltanto fare uno sforzo per aiutarvi, del tutto gratuitamente, a comprendere quello che stanno facendo dei vostro soldi con i vostri attuali investimenti in polizze assicurative, certificati e Fondi Comuni di Investimento.

Leggete con massima attenzione nell’immagine che segue, che è la più importante dell’intero Post.

L’immagine racconta che il 27 ottobre scorso “gli economisti di Blackrock raccontano ai loro financial advisors che per la prossima riunione della Federal Reserve loro prevedono un linguaggio favorevole al pivot”.

Attenzione: il termine “economisti” utilizzato in questa immagine deve essere inteso nel modo corretto. Quelli sono “economisti” tanto quanto nel film “Una pallottola spuntata” la Regina di Inghilterra è veramente la Regina di Inghilterra.

I vostri soldi, quelli che voi avete risparmiato ed investito, vengono dunque impiegati in questo modo:

persone che si fanno chiamare “economisti”, sulla base di ordini ricevuti dal Vertice delle loro Società, inventano una “notizia”

in questo caso, i presunti “economisti” di Blackrock inventano che “la Federal Reserve utilizzerà un linguaggio favorevole al pivot”

sulla base di che cosa? sulla base di nulla; non ci sono fatti, dati, dichiarazioni, niente, di niente, di niente

è solo immaginazione, interessata, distorta da interessi privati; lo inventano per aiutare chi vende i Fondi Comuni di Blackrock; per interesse privato, si diffondono voci e indicazioni falsi

che cosa è Blackrock? è la più grande Azienda di Fondi Comuni al Mondo

voi investitori che leggete questo Post siete sicuramente stati invitati (obbligati) ad investire sui Fondi Comuni Blackrock dalla Rete di distribuzione, che sia la vostra Banca, che sia FINECO, oppure Mediolanum, oppure Allianz, oppure Generali (l’elenco potrebbe continuare: tutte agiscono nello stesso identico modo)

il financial advisor, quello che parla con voi lettori, quello del quale si parla nell’immagine qui sopra, riceve l’imbeccata dall’alto: che (guarda caso) è “ottimistica” e che (guarda caso) vi spinge verso Fondi Comuni ed UCITS a contenuto azionario

che sono gli strumenti a più alto margine (o più precisamente di costo per il Cliente investitore); i più redditizi per chi li vende, ma NON per chi ci investe

poi, il giorno 2 novembre, scoprite sul Web oppure leggendo i quotidiani che si trattava di pure invenzioni, di pura fantasia: quello che affermava Blackrock, ed anche Goldman Sachs, insieme a tutti gli altri (ma proprio tutti) era, in una parola, la solita balla: come quando a gennaio 2022 vi raccontavano che “sarà ancora un anno favorevole”, ricordate?

ma ormai, purtroppo per voi …

Che cosa si può dire, con quali termini si possono qualificare i presunti “economisti” di cui sopra, e tutta intera la catena di vendita che segue?

Voi amici lettori avete qualche idea, un suggerimento?

Per questi signori di cui abbiamo scritto nel Post, per tutta la catena di pura vendita che va da Blackrock fino al vostro private banker, ovvero la catena “fabbrica di prodotti finanziari + Rete di vendita di prodotti finanziari”, sono tempi difficilissimi: il giochetto è ormai svelato, con le sue false informazioni, i suoi artifici, i suoi inganni, e (quasi) tutti ormai lo hanno capito.

Per gli investitori finali, ai quali Recce’d da sempre si rivolge, invece non mancano le opportunità: la festa è finita per i “venditori di prodotti finanziari” e per quel tipo di prodotti finanziari, perché l’inganno è svelato, ma gli investitori consapevoli possono da subito liberarsi di quei lacci e lacciuoli, che li costringono nelle scelte, e riprendere il controllo del loro portafoglio titoli.

Invece di stare lì come merluzzi al sole, ad attendere “il prossimo rimbalzo” per “recuperare le perdite subite”, gli investitori finali oggi farebbero bene ad agire. Per ogni festa che finisce, ce n’è un’altra che inizia, come spiega anche l’articolo che chiude il nostro Post.

L’investitore deve, semplicemente, realizzare il fatto che siamo già entrati in una Fase del tutto nuova per i mercati finanziari e per l’industria dei servizi al risparmiatore: nuove regole di comportamento , nuove opportunità, nuovi servizi di supporto per la gestione del portafoglio.

Come ad esempio i portafogli modello prodotti da Recce’d, insieme con le analisi, le informazioni ed in generale i servizi che li accompagnano.

Buona lettura.

By Michael Every of Rabobank

The party is ending / The Party is starting

The party is ending…

…and all those expecting the Fed to shift in a dovish direction yesterday are being shown up as a bunch of pivots.

The Fed raised 75bp to 4.00% yesterday, as expected. There was an initial market attempt to rally at language suggesting they were aware policy acts with a lag, which sounded pivot-y. Then Powell spoke, and crushed those hopes. True, he flagged the pace of rate hikes might slow from its breakneck pace: but he made it abundantly clear smaller rate hikes would continue for longer than many expected. Moreover, when a journalist pointed out to him that stocks were rising after his latest move, he deliberately underlined that if the FOMC had known in September what it knows now, it would have plotted its dots higher for where Fed Funds will peak. That means a higher terminal rate ahead --the market’s assumption is now 5.10% vs. 4.85% recently-- and a deliberate attempt to jawbone markets lower, not higher.

You can make the argument that this is about a wage-price spiral, which Powell said he doesn’t see, despite the ADP report yesterday suggesting nominal wage growth is up to 7.7% y-o-y; or that this is about overheating; or that Powell is wrong, because things are cooling fast; or that he hates financialisation and loves the industrial economy – as the FT flags that the US will be sucking in EU industry crippled by rising power bills; or, relatedly, that this is about the geopolitics of power, and of commodities vs. the global role and value of the US dollar; or any combination of the above. It actually doesn’t matter, because the key conclusion is still the same:

Powell doesn’t want to see financial conditions ease. He doesn’t want to see higher equities. He doesn’t want to see lower bond yields. He doesn’t want to see a weaker dollar. The old party paradigm is over, much as markets refuse to accept it.

The Party is starting…

…and all those expecting a shift in a bullish stimulus direction are also being shown up as a bunch of pivots.

Speaking earlier yesterday at Hong Kong’s financial shindig, the UBS CEO stated he doesn’t read the US press, only the Chinese, and that global banks are “very pro-China” despite the 20th CCP Congress reiterating its belief in a Marxism-Leninism which says, “The Capitalists will sell us the rope with which we will hang them.” One also has to wonder, if global banks are pro-China, but Western politicians are increasingly not, where does that logically leave said politicians vis-à-vis global banks?

True, money-over-ideology worked nicely for both sides for years. Yet it also did under Lenin’s New Economic Policy in the USSR in the 1920s until that ended with Stalinism, as Joe saw the 1940s coming, and decided to prepare. As unaware of that history as CEOs but perhaps indirectly echoing it, Bloomberg’s Shuli Ren bewails in ‘Hong Kong Bankers Fear for Their Careers’ that: “Xi, for one, doesn’t see bankers offering much value. Six of the 13 new members of the Politburo have backgrounds in science and tech. He Lifeng, widely tipped as the next economic tsar, is not a member of the Politburo Standing Committee, China’s most powerful decision-making body. For decades, financiers in Hong Kong have been China’s biggest cheerleaders and its bridge to developed nations. They advocated for economic growth and argued for a better relationship between the two superpowers when no one else was. Even they’re losing faith in Xi’s China.”

Indeed, Leland Miller of the China Beige Book notes despite screenshots(!) about Covid-Zero being zeroed (as fresh lockdowns hit Shanghai and the world’s largest iPhone factory), past high GDP growth is not coming back – for ideological reasons. “It is over because the Chinese government has identified a continuation of this economic growth model as a vulnerability to CCP rule,” he states. They know the model, which they actually borrowed or co-opted from the West, no longer works; they fear what happens if they add yet more debt, or try outright QE, or monetisation. The result is the structural growth slump we now all see, and few saw coming.

It is true that Soviet economies, and China pre-reform, had soft budget constraints, monetised debts, and repressed inflation. However, today’s China reads history and Marx carefully. Contrary to common misperception, Marx was opposed to the inflation of fiat currency as well as the stupidity and revolution-inducing inequality of “fictitious capital”, preferring the gold standard. Lenin ran dual currency systems in the USSR, one gold backed, one fiat, with dual circulation (external, internal): the gold one won out as long as Lenin was around.

China doesn’t want to see more financialisation or higher house prices. It doesn’t want to see higher equities for equities’ sake. It doesn’t want to see lower bond yields for bonds’ sake. It won’t be able to see a stronger CNY. The old Party paradigm is returning, much as markets refuse to accept it.